Sie haben ein Unternehmen gegründet und möchten Ihre frühen Mitarbeiter entschädigen. Oder Sie sind einem Startup beigetreten und Ihnen wurden Aktienoptionen als Teil Ihrer Vergütung angeboten. Wie funktionieren diese? Lass es uns machen.

Wie funktionieren Startup-Aktienoptionen?

Die meisten Startups in den USA entschädigen ihre Mitarbeiter natürlich mit einem Gehalt und mit Aktienoptionen. Die Idee hier ist, den Teammitgliedern einen Vorteil zu geben, wenn sie zusammenarbeiten, um die Unternehmensbewertung zu erhöhen. Bei börsennotierten Unternehmen, also Unternehmen, deren Aktien an einer öffentlichen Börse notiert sind, funktioniert das etwas anders, daher werde ich nicht näher darauf eingehen. Ich habe noch nie für einen von denen gearbeitet. In diesem Artikel geht es hauptsächlich um private Unternehmen: Startups, bei denen die Aktie den Gründern und ihren ausgewählten Investoren gehört.

Alles beginnt mit einem Aktienoptionspool. Dies ist ein Aktienpool, den das Unternehmen ausgibt und den es für Mitarbeiter „reserviert“. Auf dem Papier handelt es sich um ein vom Verwaltungsrat unterzeichnetes und genehmigtes Rechtsdokument, das eine neue Ausgabe von Unternehmensanteilen darstellt. Wir haben gemacht ein Video darüber, wie Aktien funktionieren, und wie Aktien an Anleger ausgegeben werden können. Schauen Sie sich das an, falls Ihnen etwas davon verwirrend erscheint.

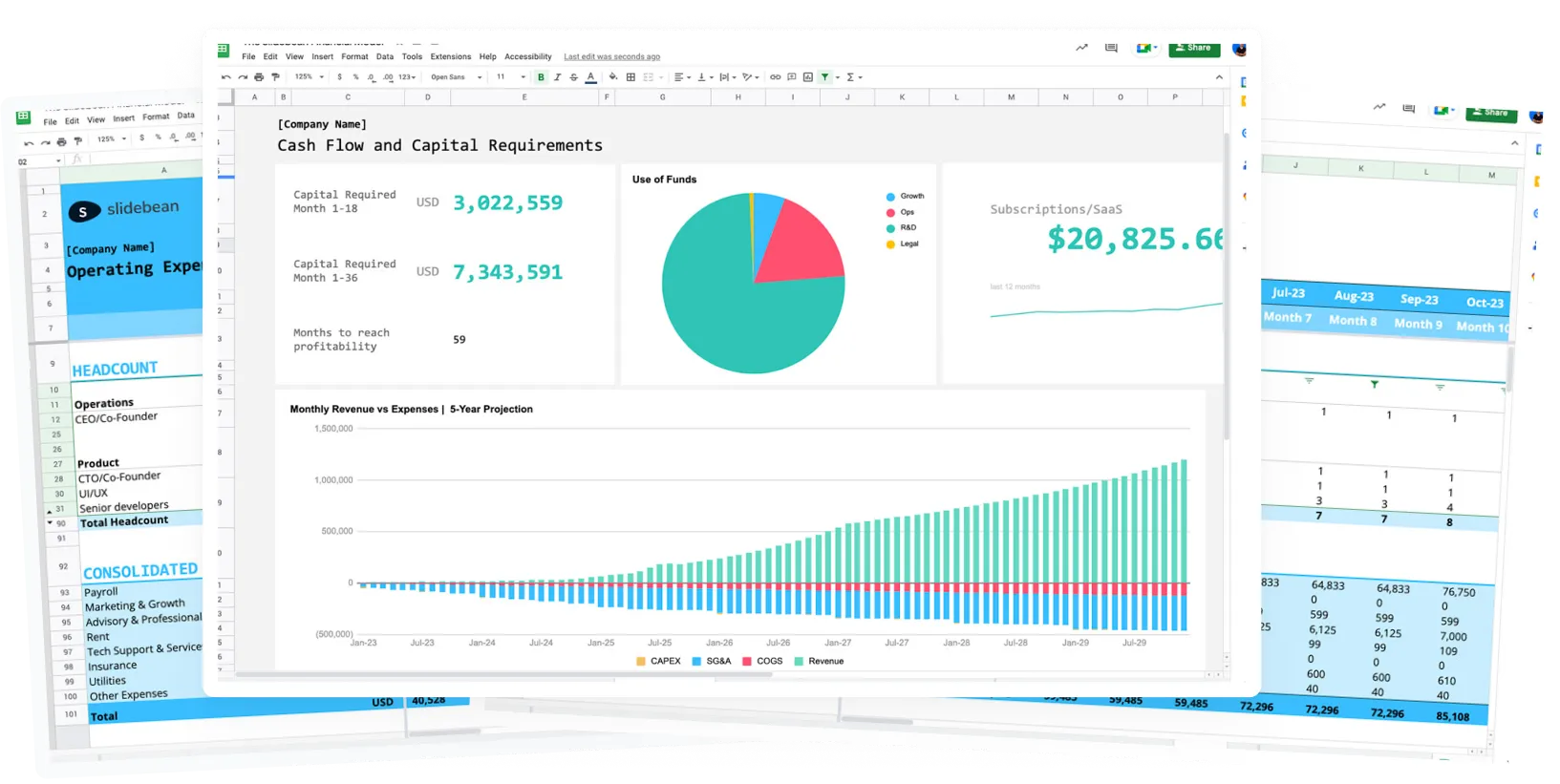

Das Beispiel, das wir heute verwenden werden, ist unsere eigene Firma, Slidebean.

Im Jahr 2016 beschlossen wir in Kombination mit unserer Investorenrunde (bei der in der Regel Aktienoptionspools eingerichtet werden), einen Aktienoptionspool von rund 5% des Unternehmens einzurichten. In diesem Fall gab das Unternehmen 530.000 neue Aktien aus, zusätzlich zu den 10.000.000 Aktien, die wir bei der Gründung des Unternehmens hatten.

Dies bedeutet, dass das Unternehmen nun insgesamt 10.530.000 Aktien ausgegeben hat. Diese 530.000 entsprechen 5,03% der gesamten Aktien, die das Unternehmen ausgegeben hat. Obwohl unser Team zu diesem Zeitpunkt bereits aus etwa 10 Personen bestand, wollten wir die ersten Mitarbeiter entschädigen, also diejenigen, die zu uns gekommen waren, als wir noch in der Anfangsphase waren. Wir benötigten auch einige Aktienoptionen für neue, wichtige Mitarbeiter, die wir gerade rekrutieren wollten.

Zu diesem Zeitpunkt lag unsere jüngste Unternehmensbewertung bei etwa 2,5 Mio. USD. Das bedeutet, dass jede Aktie einen Wert von ungefähr 0,2374 Dollar hat.

Nehmen wir an, wir wollen Dwight 100.000 Aktien (etwa 1% des Unternehmens) geben. Wenn wir ihm nur diese Aktien gegeben hätten, hätte Dwight Vermögenswerte im Wert von rund 25.000$ erhalten, die steuerpflichtig wären. Für diese Vermögenswerte müsste er Steuern zahlen, die er sich nicht unbedingt auszahlen lassen kann. Anstatt ihnen diese Aktien zu geben, gibt ihnen das Unternehmen Aktienoptionen. Das heißt, die Option, diese Aktien zu einem definierten Wert zu kaufen. Dieser Wert steht in der Regel in direktem Zusammenhang mit der aktuellen Bewertung des Unternehmens. In diesem Fall beträgt der Preis pro Aktie, oder STRIKE PRICE, 0,2374 USD.

Was jetzt wirklich passiert, ist, dass das Unternehmen Dwight das Recht gibt, 100.000 Unternehmensaktien zu einem definierten Preis von 23.740 USD zu kaufen. Nun, hier passiert der Spaß. Nehmen wir an, nach ein paar Jahren wird das Unternehmen übernommen und das Startup wird nicht mehr mit 2.500.000$ bewertet, sondern mit 25.000.000$. Zum Zeitpunkt der Übernahme übt Dwight seine Aktienoptionen aus. Er hat das einzigartige Recht, 0,2374$ pro Aktie zu zahlen. Der Käufer hat sich jedoch bereit erklärt, 2,347 USD pro Aktie zu zahlen. Der Unterschied, ungefähr 2,11 USD pro Aktie, ist die Marge von Dwight. Nur zur Verdeutlichung: Dwight wird diese 23.740$ niemals aus eigener Tasche zahlen müssen, er wird die Einnahmen einfach im Rahmen der Akquisitionsunterlagen einziehen.

Aktienoptionspool

Nun, ich habe das zu stark vereinfacht, um es verständlicher zu machen. Aller Wahrscheinlichkeit nach wird das Unternehmen in dieser Zeit neue Aktien ausgegeben haben. Aus diesem Grund ist es wichtig zu verstehen, dass der Aktienoptionspool in Aktien und nicht in Prozentsätzen dargestellt wird. Die 100.000 Aktien, die Dwight erhielt, machten damals etwa 1% des Unternehmens aus, aber später könnten sie viel weniger ausmachen. Es ist der Unterschied zwischen dem Ausübungspreis und dem Preis pro Aktie, der Dwight seinen Vorteil verschafft. Es ist wichtig, dies zu verstehen, denn wenn das Unternehmen nicht an Wert gewinnt, sind diese Aktienoptionen nicht wirklich viel wert. Der Mitarbeiter kann sie immer noch kaufen

Nun ist es wichtig zu beachten, dass die meisten Aktienoptionen einer Ausübungspflicht unterliegen. Die Norm ist eine 12-monatige Sperrfrist und eine vierjährige Sperrfrist. Schau dir dieses Video an um zu verstehen, wie das funktioniert. Der Punkt hier ist, dass Dwight nur dann Zugang zu diesen Aktienoptionen haben wird, wenn er für eine bestimmte Zeit als stellvertretender Regionalleiter tätig bleibt.

Wann laufen Aktienoptionen ab?

Ein weiterer wichtiger Punkt ist, dass die meisten Aktienoptionen nach 10 Jahren oder 1 bis 3 Monaten, nachdem der Mitarbeiter das Unternehmen verlassen hat, ablaufen. In diesem Fall könnte sich der Mitarbeiter dafür entscheiden, seine Aktienoptionen dann auszuüben, wenn das Unternehmen tatsächlich an Wert gewonnen hat. Je nach Unternehmenspolitik können sie sie entweder für sich behalten oder verkaufen. Eine lustige Tatsache ist, wie ehemalige Mitarbeiter von Uber darum kämpfen, dieses Problem zu lösen.

Wenn sie das Unternehmen verlassen, haben sie 30 Tage Zeit, um ihre Optionen auszuüben, da sie sonst verloren gehen. Ihre Optionen mögen selbst zum Ausübungspreis Zehntausende von Dollar wert sein, aber es ist fast eine Garantie dafür, dass der Unterschied im Preis pro Aktie ihnen erstaunliche Gewinne bescheren wird, wenn Uber endlich an die Börse geht. Sie können einfach noch nicht auf dieses Kapital zugreifen. Wenn Sie also ein Mitarbeiter sind, der Aktienoptionen erhält, herzlichen Glückwunsch, machen Sie sich wieder an die Arbeit und tragen Sie dazu bei, dass Ihr Unternehmen an Wert gewinnt! Slidebean könnte dort helfen. Die ersten 50 Leute melde dich mit diesem Link an bekommt ein kostenloses Jahr auf unserer Plattform.

Mehr Ressourcen

Wenn Sie ein Gründer sind, haben wir ein paar kostenlose Vorlagen für Aktienoptionsdokumente bei FounderHub.io kannst du sie dir ansehen. Wenn Sie Fragen haben, lassen Sie es uns in den Kommentaren wissen.