Comment obtenir du financement pour une entreprise en démarrage

Se lancer en affaires pour soi-même est toujours une décision intimidante, surtout si vous ne pouvez pas financer personnellement le lancement. Si elle est bien planifiée, l'un des éléments clés de cette décision est de savoir comment financer au mieux le démarrage de l'entreprise avec des fonds provenant de tiers et à partir de quels types de sources. L'autre considération financière majeure comprend le financement de votre salaire ou de vos frais de subsistance personnels jusqu'à ce que les revenus de l'entreprise commencent à s'écouler suffisamment pour vous payer. Un minimum de six mois et un maximum de dix-huit mois constituent le temps nécessaire pour planifier vous-même votre financement. Considérez cette somme séparément de ce dont l'entreprise a besoin. Il se peut que vous ne puissiez pas vous payer aussi tôt que vous l'espérez ni aussi régulièrement que vous le souhaitez au cours de la première ou des deux premières années d'activité.

Votre salaire, lorsque vous décidez d'en prendre un, doit être payé en dernier en tant que fondateur/dirigeant. Il ne doit être coupé qu'après tout dépenses d'exploitation de l'entreprise, les autres salaires des employés et les charges sociales sont pris en charge chaque mois. Les fondateurs sautent souvent des périodes de paie ou travaillent sans salaire jusqu'à ce que l'entreprise atteigne le seuil de rentabilité ou n'ait pas les moyens de payer le salaire du fondateur. Le plaisir d'être propriétaire inclut le plaisir d'être un leader serviable et de faire passer les besoins de vos employés avant les vôtres.

Lecture connexe : Les options sur actions expliquées

Moins de 0,5 % des nouvelles entreprises lancées chaque année aux États-Unis reçoivent du capital-risque professionnel. La plupart tirent leur capital de démarrage de leur épargne personnelle, de prêts aux amis et à la famille ou d'achats d'actions, d'avances de cartes de crédit personnelles, de prêts sur valeur domiciliaire ou de petits prêts bancaires que vous devez garantir personnellement. Certains d'entre eux doivent être remboursés, que vous réussissiez ou non. Ceux-ci sont classés dans la catégorie des dettes ou des prêts à l'entreprise et sont souvent garantis personnellement. Les actions ou les investissements dans la propriété de la société n'ont pas besoin d'être remboursés en cas d'échec de l'entreprise. Cependant, ils obligent le ou les fondateurs à participer aux bénéfices de l'entreprise tous les trimestres ou tous les ans et si celle-ci est vendue à d'autres parties à l'avenir.

Comment obtenir du financement pour une entreprise en démarrage

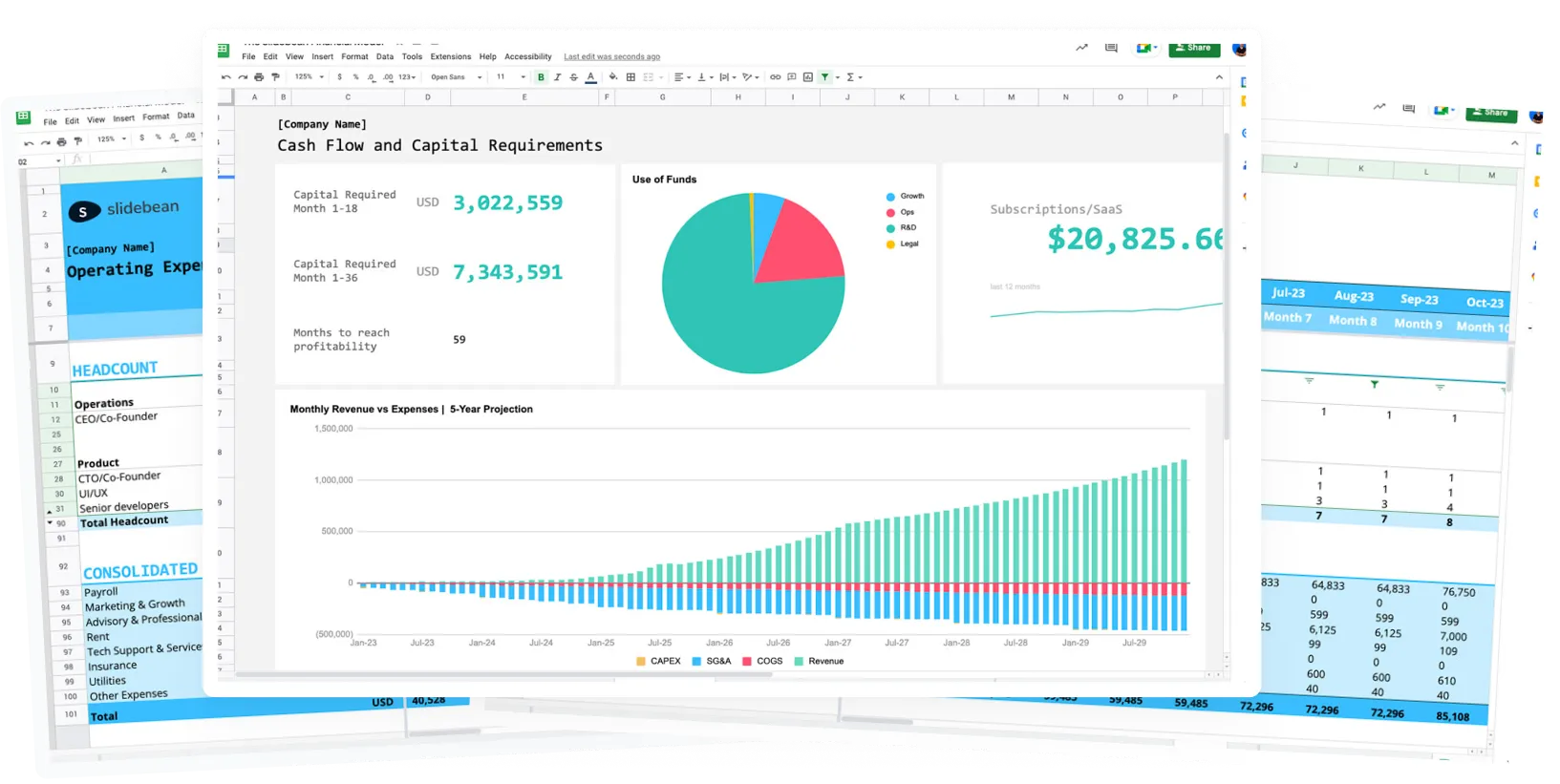

La première étape de l'évaluation de vos besoins de financement nécessite un plan d'affaires et une prévision budgétaire des recettes par rapport aux dépenses à l'appui de ce plan. Faites-le avant de vous adresser à une source de financement. Établissez un budget pour au moins 24 mois. Il s'agit de l'étape la plus importante de la levée de fonds si vous souhaitez être pris au sérieux par vos financeurs et investisseurs. Donnez-vous au moins quelques semaines et peut-être jusqu'à 6 mois à un an pour affiner et finaliser le Plan d'affaires et les prévisions budgétaires avant de les présenter à votre public de financement cible. Il existe plusieurs sources de bons modèles de plans d'affaires disponibles gratuitement sur le Web pour vous aider à démarrer. Sélectionnez celle qui correspond le mieux au type d'entreprise que vous lancez. Vous avez affaire à des produits ou à des services ? Êtes-vous une entreprise en démarrage d'entreprise (B2B) ou une entreprise entre particuliers (B2C) ?

En supposant que vous ayez élaboré un plan crédible pour un produit ou un service à offrir, vous devriez tester sa viabilité ou son potentiel de succès auprès de pairs ou d'amis avertis. Invitez d'autres personnes que vous respectez, en qui vous avez confiance et que vous connaissez à revoir votre plan et à le commenter. Laissez-les vous aider à répondre à des questions importantes : « Suis-je bien placé pour faire ceci et pour franchir cette étape ? » « Qui puis-je avoir besoin pour m'aider et quelles sont les compétences complémentaires qui me manquent peut-être ? » Trouvez surtout quelqu'un qui connaît bien le secteur spatial ou commercial dans lequel vous envisagez de vous lancer et, par tous les moyens, parlez à un avocat qui conseille déjà les petites entreprises. Beaucoup conseillent les start-up à prix réduit, voire sur une base pro-Buono, jusqu'à ce que le client réalise des revenus.

Avec un document de plan révisé par des pairs et des prévisions budgétaires en main, vous êtes presque prêt à commencer à discuter avec des investisseurs ou des bailleurs de fonds.

Êtes-vous prêt à rencontrer des investisseurs ?

Il reste encore une dernière étape. Que proposez-vous à vos investisseurs qui souhaitent acquérir des actions dans votre start-up ? Combien d'argent demandez-vous pour quel montant d'actionnariat ? Les réponses à cette question sont multiples. L'un des exemples les plus utiles est de répondre à la question de savoir combien de bénéfices ou de recettes de vente (avant déduction des dépenses) pensez-vous que l'entreprise produira en cinq ans ? Ce chiffre multiplié par un ratio cours/ventes ou un ratio cours/EBITDA (connu sous le nom de bénéfice avant intérêts, impôts, dépréciation et amortissement) obtenu auprès de sociétés actives dans ce secteur ou ce secteur devient le chiffre de référence. Utilisez-le comme base pour la tarification des actions de démarrage. Voici un exemple de la façon de procéder.

Lecture connexe : Comment créer un pitch deck pour les investisseurs

Vous lancez aujourd'hui une entreprise de produits de consommation et de condiments gastronomiques. Dans cinq ans, vos ventes prévues sont estimées à 4,5 millions de dollars par an. En utilisant Yahoo Finance, vous découvrez que les distributeurs de produits alimentaires spécialisés sur les marchés publics évaluent actuellement leurs actions au quadruple de leurs ventes annuelles. Votre entreprise en démarrage dans quatre ans pourrait valoir environ 18 millions de dollars en utilisant ce ratio moins une décote par rapport à la valeur actuelle de 10 % par an, soit 1,8 million de dollars X 5 ans = 9 millions de dollars. Si l'escompte annuel convenu est de 20 %, la valeur des actions n'est aujourd'hui que de 4,5 millions de dollars.

Supposons que vous vous contentiez de 9 millions de dollars, ce qui est donc le prix que vous demandez pour une évaluation de 100 % des actions aujourd'hui. Sur la base de ce chiffre, vous demandez aux investisseurs de payer 90 000$ pour détenir des actions aujourd'hui, ce qui représente 1 % de votre entreprise ou 9 000$ pour un dixième de 1 % de votre entreprise. Un bon avocat spécialisé dans les petites entreprises ou le capital-risque peut vous guider sur les mathématiques relatives à l'évaluation des entreprises ainsi que sur les documents appropriés à utiliser avec vos investisseurs en démarrage.