Adquisición de empresas emergentes: ¿qué pasa con los empleados?

Una versión más joven de mí y una versión más joven de este canal de Youtube comenzaron esta serie llamada Startup Funding Explained.

Repasamos la historia teórica de una empresa mientras analizábamos cómo evolucionó la tabla de capitalización a lo largo de varias rondas de financiación. Asegúrate de ver las partes 1 a 3 si quieres hacerte una idea de eso.

Pero si solo te gustan las cosas buenas, no pasa nada. Este vídeo analizará algunos escenarios de salida para esa empresa teórica y cuánto dinero gana o deja de ganar cada uno.

Por cierto, muchos de los temas tratados aquí estaban más allá de mi experiencia, así que Steve Barsh de DreamIt se unirá a nosotros para profundizar en algunos aspectos clave del funcionamiento de esta transacción.

Por cierto, muchos de los temas tratados aquí estaban más allá de mi experiencia, Steve Barsh nos ayudó a elaborar estas estimaciones. Asegúrate de ver su vídeo sobre Startup Exits.

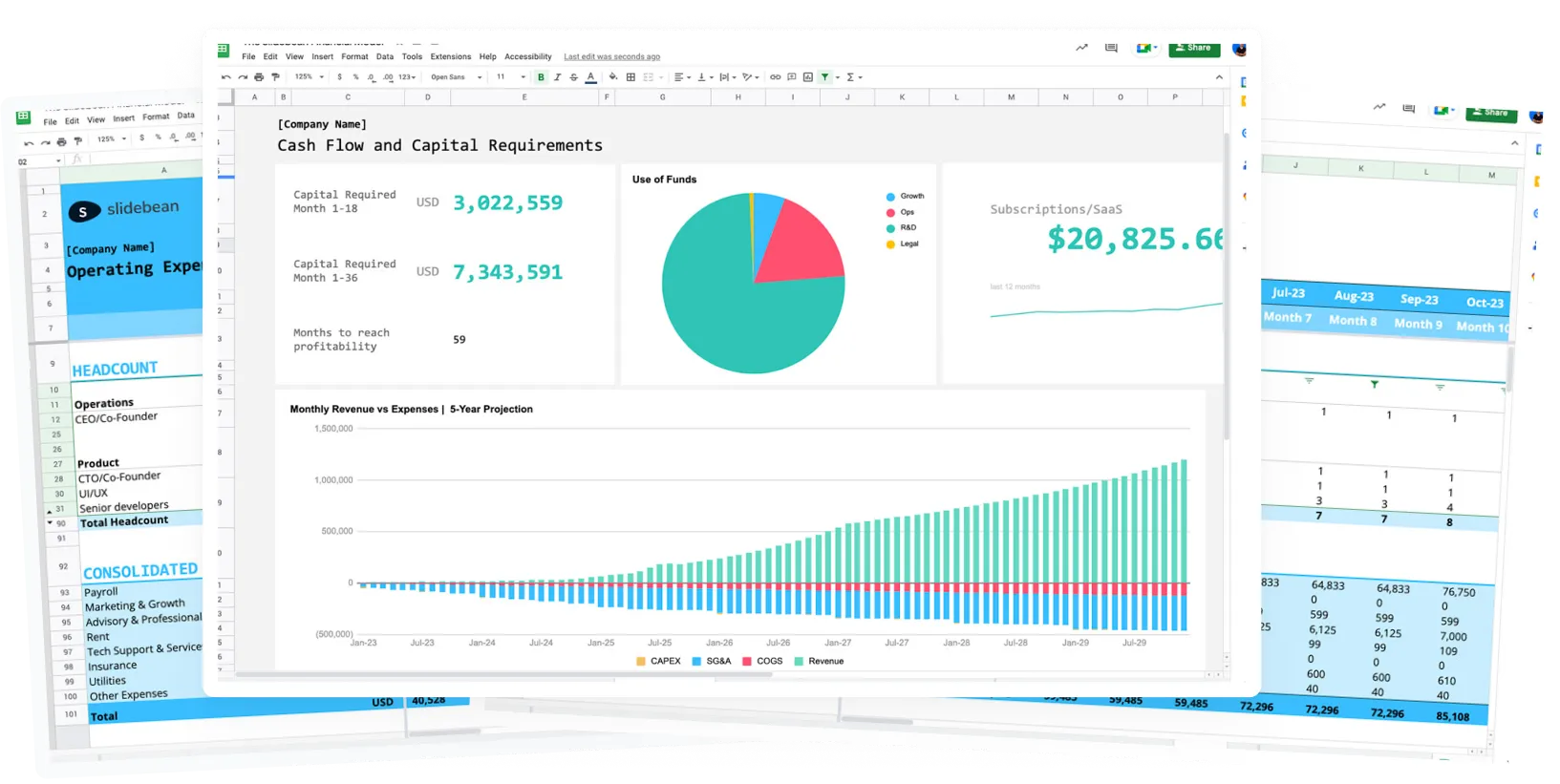

Veamos la última versión de la tabla de capitalización:

Fundador 1 4.000.000 33.96%

Fundador 2 1.500.000 12.74%

Inversor de amigos y familiares 2.000.000 16,98%

Empleado 1 (OP1) 250.000 2,12%

Empleado 2 (OP2) 250.000 2,12%

Inversor en pagarés convertibles 500.000 4,25%

Opción Pool #2 500.000 4,25%

Inversores de serie A 2.777.778 23,58%

En pocas palabras, aquí es donde está la empresa,

- Recaudó una ronda inicial de financiación a través de un pagaré convertible.

- Recaudó una ronda de financiación de la serie A, que valoró a la empresa en 10 millones de dólares.

- Los inversores de la Serie A negociaron una preferencia de liquidación que les garantiza el doble del capital invertido.

- Una ronda de la Serie A probablemente tenía términos adicionales, pero estamos tratando de mantenerlo simple para los propósitos de Youtube.

- También teníamos dos grupos de opciones, el primero con un precio de ejercicio por acción de 0,0312500 USD y el segundo con un precio de ejercicio por acción de 1 dólar.

Si algunas de estas cosas no tienen sentido, una vez más, asegúrate de ver el tercer episodio de esta serie.

Ahora repasaremos dos escenarios: una adquisición o contratación por rescate y una salida estratégica para la empresa.

En un vídeo de hace un par de semanas, Steve Barsh, uno de los socios de DreamIt, repasó lo que significa cada una de estas adquisiciones. Asegúrate de ver ese vídeo para obtener más contexto.

Pongámonos manos a la obra.

Escenario 1: adquisición y contratación

Digamos que esta empresa empezó a tener problemas poco después de la ronda. Ha conseguido mantenerse a flote, pero no está creciendo mucho.

La empresa podría buscar un comprador que tenga interés en obtener beneficios del negocio.

Hay algunas sociedades de cartera o fondos que compran empresas de SaaS y son muy buenas para monetizarlas. Una empresa de SaaS suele operar con un margen bruto del 75 al 85% (ingresos frente a costes, es decir, costes de servidor).

Los costos restantes son el personal de soporte, el equipo técnico/de producto para las nuevas funciones y el mantenimiento, y los costos operativos: oficina, contabilidad, etc.

Estas sociedades de cartera adquieren varias empresas de SaaS y tienen operaciones, contabilidad, asuntos legales, desarrolladores y soporte centralizados y compartidos. Estos recursos se distribuyen entre todas las empresas de SaaS del holding para obtener muchos más beneficios de los que la empresa puede obtener de forma independiente.

No están comprando el negocio por motivos estratégicos. Lo compran para obtener beneficios, por lo que el precio de adquisición probablemente sea un múltiplo de 1 a 2 veces sus ingresos.

Otro escenario común es que una empresa absorba al equipo y tal vez una patente o una marca. En esos casos, algunas referencias de precios son de 1 millón de dólares por ingeniero, o lo suficiente como para dar a los inversores una rentabilidad del doble de su inversión y poder dar luz verde a la operación.

Si cree que el millón de dólares por ingeniero parece mucho, puede que no lo sea. Si el salario base promedio en Nueva York o Silicon Valley es de 130 000 dólares por ingeniero, y pudieras contratar a un equipo de 5 o 6 ingenieros que hayan trabajado juntos durante años y sean un equipo altamente eficiente, es posible que el precio no sea descabellado. En particular, si se trata de una adquisición a un precio de compra muy bajo, las opciones sobre acciones de los empleados de los ingenieros podrían no valer nada si están «sumergidas». «Bajo el agua» significa que el precio por acción de la empresa emergente en el momento de la adquisición es inferior al precio de ejercicio de las opciones sobre acciones de las que disponen los ingenieros. Por lo tanto, las opciones sobre acciones no tienen ningún valor y la adquirente está incentivando a los ingenieros a quedarse en ellas. Tenga en cuenta que el precio de 1 millón de dólares por ingeniero puede incluir un componente de retención para garantizar que los ingenieros no se queden con el millón de dólares al cerrar y luego se vayan por la puerta.

Una vez más, ninguna de estas adquisiciones es muy interesante, pero pueden suponer un aterrizaje suave para el equipo y algo de liquidez para los inversores. Esto puede generar una tensión inherente, ya que a veces los fundadores están más interesados en obtener bonificaciones de retención para el equipo (incluidos ellos mismos), mientras que, por otro lado, los inversores están más interesados en obtener efectivo a cambio de las acciones. A menudo se negocian muchas cosas en torno a estos puntos.

Resumiendo, digamos que nuestro negocio teórico, con una valoración posterior al dinero de 12,5 millones de dólares tras la última ronda, recibe una oferta de 12 millones de dólares.

Así que lo primero que obtendremos con eso es un precio por acción. Recuerda que teníamos 11.777.778 dólares, por lo que una oferta de 12 millones de dólares equivale a 1.019 dólares por acción.

Sin embargo, tenemos que empezar con esa preferencia de liquidación. Los inversores de la serie A necesitan obtener un multiplicador de 2 veces en su inversión original, y también los inversores en bonos convertibles (recuerde que apostaron en las mismas condiciones).

Por lo tanto, de esos 12 millones de dólares, tomaremos 5 millones de dólares para los inversores de la serie A (el doble de su inversión de 2,5 millones de dólares) y 1 millón de dólares para los inversores en bonos convertibles (el doble de su inversión original de 500 000 dólares).

Son 6 millones de dólares los que efectivamente «compraron» las acciones preferentes, lo que nos deja con 6 millones de dólares para el resto de las acciones (acciones ordinarias).

Eso equivale a 6 millones de dólares divididos entre 8 500 000 acciones, lo que supone un importe efectivo de 0,7058 USD por acción. Pero aún no hemos terminado. Tenemos que hacer un pequeño paréntesis sobre las opciones sobre acciones.

Opciones sobre acciones

Las opciones sobre acciones son opciones para comprar acciones a un precio de ejercicio específico. Están diseñadas de esa manera por dos razones:

1- para que, cuando se emitan, la persona que los reciba no tenga ninguna implicación fiscal. Como no reciben las acciones reales, no tienen que pagar impuestos por ellas.

2- para que el empleado que los recibe esté motivado para aumentar el valor de la empresa. Si el precio por acción de la empresa no crece, las opciones sobre acciones no valen nada.

Supongamos que un empleado tiene 1000 opciones sobre acciones a un precio de ejercicio de 1 dólar.

Si la empresa es adquirida por 2 dólares por acción, puede ejecutar sus opciones sobre acciones de manera efectiva (técnicamente, comprar las acciones a su precio de ejercicio único y con descuento) y luego venderlas por el doble del precio que paga el adquirente.

Así que 1000 opciones sobre acciones compradas por 1 dólar cada una, vendidas por 2 dólares cada una, hay una ganancia neta de 1000 dólares. ¡Genial!

Las opciones sobre acciones para empleados tienen muchas partes móviles. Al estructurar los planes de opciones sobre acciones, asegúrese de contar con contadores y abogados que tengan mucha experiencia en esto. Si tu tía o tío es abogado y se ocupa principalmente de casos de divorcios o lesiones personales y dice «estaré encantado de ayudarte», di «no, gracias». Si esto no se hace correctamente, un plan de opciones sobre acciones mal estructurado puede tener consecuencias devastadoras. Desde horarios de adquisición hasta precipicios, hasta cuánto tiempo hacer ejercicio después de la separación y cuánto tiempo pasará hasta que venzan las opciones. La caducidad de las opciones puede ser un gran problema para las empresas que permanecen privadas durante más tiempo, como Uber y Airbnb, donde las opciones sobre acciones de los empleados PUEDEN caducar si la empresa tarda demasiado en adquirirse o cotizar en bolsa. Si las opciones sobre acciones van a caducar, es posible que los empleados tengan que «salir del bolsillo» y depositar el dinero que tienen o, lo que es peor, tienen que pedir prestado para ejercer y «comprar» las opciones sobre acciones y poder obtener las acciones reales antes de que venza la opción. Una vez más, como dijo Steve en su vídeo sobre adquisiciones, «reúne a tu mejor equipo».

Ahora, viendo nuestro escenario, verás el problema.

El segundo grupo de opciones sobre acciones que ofreció esta empresa tiene un precio de ejercicio de 1 dólar. El precio por acción de esta adquisición después de pagar la preferencia de liquidación es de 0,70 USD. No vale la pena comprar acciones para revenderlas por menos.

Por lo tanto, podemos suponer que el segundo grupo de opciones sobre acciones no se ejecuta. Eso significa que la empresa solo tiene 8 000 000 de acciones para vender.

Con 8 000 000 acciones, tenemos un precio ligeramente superior, de 0,75 USD por acción. Y ese es el precio que utilizaremos.

Tabla Cap

Fundador 1 4.000.000

Fundador 2 1.500.000

Inversor de amigos y familiares: 2.000.000

Empleado 1 (OP1) 250.000

Empleado 2 (OP2) 250.000

El fundador 1 vende 4 000 000 de acciones a 0,75 dólares y obtiene 3 millones de dólares.

Founder 2 recibe 1,125 millones de dólares por las acciones que adquirió. El inversor de Friends and Family recibe 1,5 millones de dólares, un importante multiplicador de 30 veces su inversión. ¡No está nada mal!

Los empleados que tienen grupos de opciones sobre acciones tienen que comprar sus acciones. Tienen un total de 500 000 acciones, que compran al precio de ejercicio de 0,023 dólares, por lo que tienen que «pagar» 11 500 dólares por ellas.

Sin embargo, al mismo tiempo, las venden a 0,75 dólares cada una, lo que les da ganancias de 0,727 dólares por acción. Como cada uno de los dos empleados imaginarios tenía 250 000 acciones, obtienen ganancias de 181 750 dólares. No está mal. ¿O lo es?

Si hubieran estado trabajando en la startup durante varios años y hubieran cobrado un salario inferior al del mercado con la esperanza de hacerse ricos con las opciones sobre acciones y, durante más de 3 años, hubieran obtenido otros 180 000 dólares en efectivo sujeto a impuestos... tal vez los 60 000 dólares al año fueran una pequeña ganancia, pero no les cambiara totalmente la vida.

Todo ese dinero está, por supuesto, sujeto a impuestos. Así que prepárate para sacar una parte de eso. Si es un fundador extranjero y no está registrado como contribuyente estadounidense, será un 30% fijo.

Y eso es todo.

Escenario 2

Veamos el segundo escenario, una adquisición sexy.

Supongamos que la empresa es comprada por 35 millones de dólares.

En este caso, el precio por acción sería de unos muy buenos 2.972 dólares.

La cláusula de preferencia de liquidación no se aplica en este caso, ya que el precio por acción garantiza a estos inversores una rentabilidad del doble.

Las matemáticas aquí son mucho más fáciles. El número de acciones que posee cada accionista, multiplicado por 2.972 dólares.

Así es como se vería,

Ahora, curiosamente, una adquisición de 35 millones de dólares parece una oferta increíble para los fundadores. El fundador que se quedó está consiguiendo una salida de 11 millones de dólares, lo que sin duda le cambia la vida a cualquiera.

Incluso el segundo grupo de empleados de Option está obteniendo ganancias de 1,972 dólares por acción. Tendrán que pagar «virtualmente» 500 000 dólares para comprar esas acciones, pero recibirán 1.485 millones de dólares a cambio de ellas. Recuerde que se trata de una transacción sin efectivo, por lo que los titulares del fondo común de opciones no tienen que comprar las opciones sobre acciones, solo reciben la diferencia en el precio.

Pero los inversores, no tanto. Obtienen un rendimiento de su inversión tres veces mayor, lo cual es bueno, pero desde luego no es lo que buscan los inversores de capital riesgo.

La tasa de éxito de las empresas de tecnología es baja, por lo que los inversores buscan la gran ballena, la gran rentabilidad 10 veces mayor que compensa a todas las empresas que no funcionaron. Esta empresa está compensando 3.

Esto se relaciona directamente con una pregunta común que me hacen los fundadores, sobre la valoración de las empresas e incluso sobre el tipo de empresa que puede recaudar capital de riesgo.

Incluso esta exitosa empresa, que fue adquirida por 35 millones de dólares, es una historia mala para sus inversores. Si tiene la intención de obtener capital de riesgo, debe tener un camino claro hacia esa valoración de 100 millones de dólares o más. Espero que ahora entiendas por qué.

Ahora no podemos convertir una empresa de 1 millón de dólares en una empresa de 100 millones de dólares, pero podemos asegurarnos de que tu presentación cuente la mejor historia posible sobre tu empresa: ya sea haciendo que nuestro equipo te ayude a escribirla o diseñarla, o utilizando nuestra herramienta de diseño de IA.