Une version plus jeune de moi et une version plus jeune de cette chaîne Youtube ont lancé cette série intitulée Startup Funding Explained.

Nous avons parcouru l'histoire théorique d'une entreprise tout en analysant l'évolution du tableau des capitalisations au cours des différents cycles de financement. Assurez-vous de regarder les parties 1 à 3 si vous voulez vous y familiariser.

Mais si vous ne voulez que les bonnes choses, ce n'est pas grave. Cette vidéo analysera quelques scénarios de sortie pour cette entreprise théorique et les revenus que chacun gagne ou ne gagne pas.

Au fait, la plupart des sujets abordés ici dépassaient de loin mon expertise, donc Steve Barsh de DreamIT se joindra à nous pour approfondir certains aspects clés du fonctionnement de cette transaction.

Au fait, la plupart des sujets abordés ici dépassaient de loin mon expertise, Steve Barsh nous ont aidés à établir ces estimations. N'oubliez pas de regarder sa vidéo sur Startup Exits.

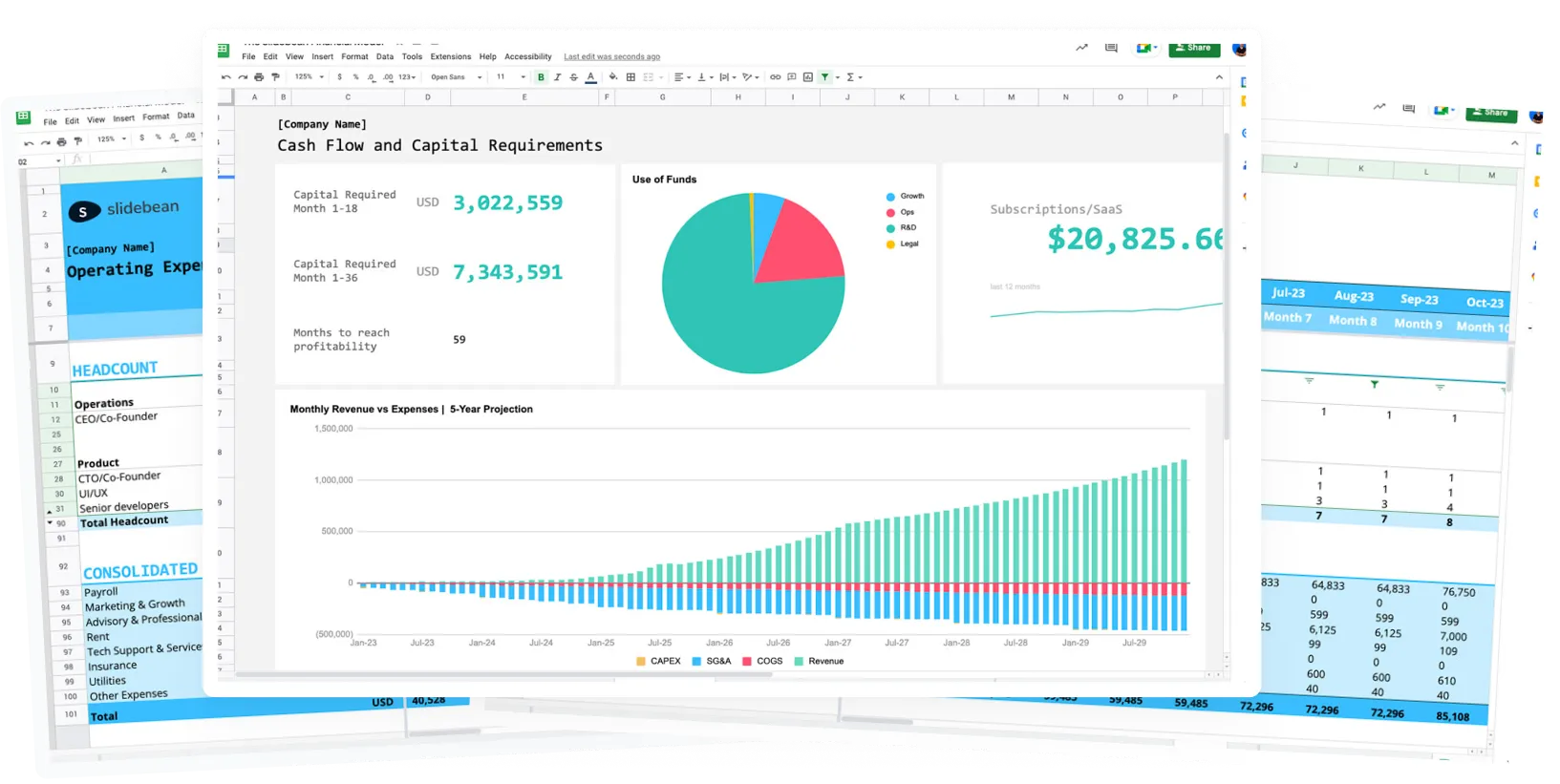

Regardons la dernière version du tableau des plafonds :

Fondateur 1 4 000 000 33,96 %

Fondateur 2 1 500 000 12,74 %

Investisseur pour les amis et la famille 2 000 000 16,98 %

Employé 1 (OP1) 250 000 2,12 %

Employé 2 (OP2) 250 000 2,12 %

Investisseur en obligations convertibles 500 000 4,25 %

Pool d'options #2 500 000 4,25 %

Investisseurs de série A 2 777 778 23,58 %

En résumé, voici où en est l'entreprise,

- A levé un financement de démarrage par le biais d'un billet convertible.

- A levé un cycle de financement de série A, qui a évalué l'entreprise à 10 millions de dollars.

- Les investisseurs de la série A ont négocié une préférence de liquidation qui leur garantit le double du capital investi.

- Un tour de série A comportait probablement des termes supplémentaires, mais nous essayons de rester simple pour les besoins de Youtube.

- Nous avions également deux pools d'options, le premier avec un prix d'exercice par action de 0,0312500$ et le second avec un prix d'exercice par action de 1$.

Si certaines choses n'ont pas de sens, encore une fois, assurez-vous de regarder le troisième épisode de cette série.

Nous allons maintenant passer en revue deux scénarios : une acquisition de sauvetage ou un acqui-embauche et une sortie stratégique pour l'entreprise.

Dans une vidéo publiée il y a quelques semaines, Steve Barsh, l'un des partenaires de DreamIT, a expliqué la signification de chacune de ces acquisitions. Assurez-vous de regarder cette vidéo pour plus de contexte.

Allons-y.

Scénario 1 : une acquisition-embauche

Disons que cette entreprise a commencé à connaître des difficultés peu après la ronde. Il a réussi à se maintenir à flot, mais il ne croît pas beaucoup.

L'entreprise peut rechercher un acheteur intéressé à retirer des bénéfices de l'entreprise.

Certaines sociétés de portefeuille ou certains fonds achètent des sociétés SaaS et sont très douées pour les monétiser. Une entreprise SaaS fonctionne généralement avec une marge brute de 75 à 85 % (revenus par rapport aux coûts, c'est-à-dire aux coûts des serveurs).

Les coûts restants concernent le personnel de support, l'équipe technique/produit chargée des nouvelles fonctionnalités et de la maintenance, ainsi que les coûts opérationnels : bureau, comptabilité, etc.

Ces sociétés holding acquièrent plusieurs sociétés SaaS et centralisent et partagent les opérations, la comptabilité, les services juridiques, les développeurs et le support. Ces ressources sont partagées entre toutes les sociétés SaaS de la société holding afin de réaliser bien plus de bénéfices que ce que l'entreprise peut faire de manière indépendante.

Ils n'achètent pas l'entreprise pour des raisons stratégiques. Ils l'achètent pour en tirer des bénéfices, de sorte que le prix d'acquisition sera probablement un multiple de 1 à 2 fois de leurs revenus.

Un autre scénario courant est qu'une entreprise absorbe l'équipe et peut-être un brevet ou un nom de marque. Dans ces cas, certaines références de prix sont de 1 million de dollars par ingénieur, soit simplement assez pour donner aux investisseurs un retour sur investissement décuplé afin qu'ils puissent donner le feu vert à l'opération.

Si vous pensez que 1 million de dollars par ingénieur semble beaucoup, ce n'est peut-être pas le cas. Si le salaire de base moyen à New York ou dans la Silicon Valley est de 130 000 dollars par ingénieur et que vous pouviez engager une équipe de 5 ou 6 ingénieurs qui travaillent ensemble depuis des années et constituent une équipe très efficace, le prix n'est peut-être pas fou. En particulier, s'il s'agit d'une acquisition à un prix d'achat très bas, les options d'achat d'actions des employés des ingénieurs peuvent ne valoir rien si elles sont « sous-marines ». « Sous-marin » signifie que le cours par action de la start-up au moment de l'acquisition est INFÉRIEUR au cours d'exercice des options d'achat d'actions pour les options proposées aux ingénieurs. Les options d'achat d'actions ne valent donc rien et l'acquéreur incite les ingénieurs à rester. Notez que le 1 million de dollars par ingénieur peut impliquer un élément de rétention pour s'assurer que les ingénieurs ne se contentent pas de récupérer le 1 million de dollars à la fermeture pour ensuite sortir.

Encore une fois, aucune de ces acquisitions n'est très intéressante, mais elles peuvent permettre un atterrissage en douceur pour l'équipe et une certaine liquidité pour les investisseurs. Il peut y avoir une tension inhérente, car parfois les fondateurs sont plus intéressés par les primes de fidélisation pour l'équipe (y compris eux-mêmes) alors que, d'un autre côté, les investisseurs sont plus intéressés par les liquidités pour les actions. Souvent, de nombreuses négociations ont lieu autour de ces points.

Pour faire court, disons que notre activité théorique avec une évaluation post-monétaire de 12,5 millions de dollars après la dernière ronde reçoit une offre de 12 millions de dollars.

La première chose que nous obtiendrons est donc le prix par action. N'oubliez pas que nous en avions 11 777 778, donc une offre de 12 millions de dollars signifie 1,019$ par action.

Cependant, nous devons commencer par cette préférence en matière de liquidation. Les investisseurs de série A doivent obtenir un multiplicateur multiplié par deux sur leur investissement initial, tout comme les investisseurs en obligations convertibles (n'oubliez pas qu'ils ont appliqué les mêmes conditions).

Donc, sur ces 12 millions de dollars, nous allons prendre 5 millions de dollars pour les investisseurs de série A (2 fois leur investissement de 2,5 millions de dollars) et 1 million de dollars pour les investisseurs en billets convertibles (2 fois leur investissement initial de 500 000 dollars).

Cela représente 6 millions de dollars qui ont effectivement « racheté » les actions privilégiées, ce qui nous laisse 6 millions de dollars pour le reste des actions (actions ordinaires).

Cela représente 6 millions de dollars divisés par 8 500 000 actions, soit un montant effectif de 0,7058$ par action. Mais nous n'avons pas encore terminé. Nous devons faire une petite parenthèse à propos des options d'achat d'actions.

Options d'achat d'actions

Les options d'achat d'actions sont des options permettant d'acheter des actions à un prix d'exercice spécifique. Ils sont conçus de cette façon pour deux raisons,

1- afin que, lors de leur émission, la personne qui les reçoit n'ait aucune incidence fiscale. Comme ils ne reçoivent pas les actions réelles, ils n'ont pas à payer d'impôts sur celles-ci.

2- afin que le salarié qui les reçoit soit motivé pour augmenter la valeur de l'entreprise. Si le cours par action de la société n'augmente pas, les options d'achat d'actions ne valent rien.

Supposons qu'un employé possède 1 000 options d'achat d'actions à un prix d'exercice de 1$.

Si la société est rachetée pour 2$ par action, elle peut exécuter efficacement ses options d'achat d'actions (techniquement, acheter les actions à leur prix d'exercice unique et réduit), puis les vendre au double du prix payé par l'acquéreur.

Donc, 1 000 options d'achat d'actions achetées pour 1$ chacune, vendues pour 2$ chacune, pour un bénéfice net de 1 000$. Super !

Les options d'achat d'actions des employés comportent de nombreuses pièces mobiles. Lorsque vous structurez des plans d'options d'achat d'actions, assurez-vous de faire appel à des comptables et à des avocats qui ont une grande expérience en la matière. Si votre tante ou votre oncle est avocat et s'occupe principalement des affaires de divorce ou de dommages corporels et dit « Je suis heureuse de vous aider », dites « non merci ». Si cela n'est pas fait correctement, un plan d'options d'achat d'actions mal structuré peut avoir des conséquences dévastatrices. Qu'il s'agisse des horaires d'acquisition, des difficultés, de la durée de l'exercice après la séparation et de l'expiration des options. L'expiration des options peut être un gros problème pour les entreprises qui restent privées plus longtemps, comme Uber et Airbnb, où les options d'achat d'actions des employés PEUVENT expirer si le rachat ou l'introduction en bourse de l'entreprise mettent trop de temps à être rachetées ou introduites en bourse. Si les options d'achat d'actions arrivent à échéance, les employés devront peut-être « sortir de leur poche » et déposer de l'argent (l'argent qu'ils ont ou pire encore, ils devront emprunter) pour exercer et « racheter » les options d'achat d'actions afin de pouvoir obtenir les actions réelles avant l'expiration de l'option. Encore une fois, comme Steve l'a dit dans sa vidéo sur les acquisitions, « amenez votre équipe A ».

Maintenant, en regardant notre scénario, vous verrez le problème.

Le deuxième pool d'options d'achat d'actions proposé par cette société a un prix d'exercice de 1$. Le prix par action pour cette acquisition après paiement de la préférence de liquidation est de 0,70$. Cela ne vaut pas la peine d'acheter des actions pour les revendre à moindre coût.

Nous pouvons donc supposer que le deuxième pool d'options d'achat d'actions n'est pas exécuté. Cela signifie que la société n'a que 8 000 000 d'actions à vendre.

À 8 000 000 d'actions, nous avons un cours légèrement plus élevé de 0,75$ par action. Et c'est le prix que nous allons utiliser.

Tableau des casquettes

Fondateur 1 4 000 000

Fondateur 2 1 500 000

Investisseur pour les amis et la famille 2 000 000

Employé 1 (OP1) 250 000

Employé 2 (OP2) 250 000

Le fondateur 1 vend 4 000 000 d'actions à 0,75 pour obtenir ainsi 3 millions de dollars.

Le fondateur 2 reçoit 1,125 million de dollars pour les actions qu'il a acquises. L'investisseur de Friends and Family reçoit 1,5 million de dollars, un multiplicateur significatif de 30 fois son investissement. Pas mal du tout !

Les employés qui détiennent des pools d'options d'achat d'actions doivent acheter leurs actions. Ils possèdent 500 000 actions au total, qu'ils achètent au prix d'exercice de 0,023$. Ils doivent donc « payer » 11 500$ pour les acquérir.

Simultanément, ils les vendent pour 0,75$ chacune, ce qui leur donne un bénéfice de 0,727$ par action. Comme chacun des deux employés imaginaires détenait 250 000 actions, ils réalisent des bénéfices de 181 750$. Pas mal Ou est-ce que c'est le cas ?

S'ils travaillaient pour la start-up depuis plusieurs années et avaient accepté un salaire inférieur à celui du marché dans l'espoir de s'enrichir grâce aux options d'achat d'actions et avaient obtenu 180 000 dollars supplémentaires en espèces imposables en 3 ans... peut-être que les 60 000 dollars par an étaient une petite victoire mais ne changeaient pas totalement leur vie.

Tout cet argent est, bien entendu, soumis à des impôts. Soyez donc prêt à en retirer une partie. Si vous êtes un fondateur étranger qui n'est pas enregistré en tant que contribuable américain, ce sera un montant forfaitaire de 30 %.

Et c'est tout.

Scénario 2

Examinons le deuxième scénario, une acquisition sexy.

Disons que l'entreprise est rachetée pour 35 millions de dollars.

Dans ce cas, le prix par action serait de 2,972$.

La clause préférentielle de liquidation ne s'applique pas dans ce cas puisque le prix par action garantit à ces investisseurs un rendement multiplié par deux.

Le calcul est beaucoup plus facile ici. Le nombre d'actions détenues par chaque actionnaire, multiplié par 2,972$.

Voici à quoi cela ressemblerait,

Il est intéressant de noter qu'une acquisition de 35 millions de dollars semble être une offre incroyable pour les fondateurs. Le fondateur qui est resté dans les parages obtient une sortie de 11 millions de dollars, ce qui changera certainement la vie de n'importe qui.

Même le deuxième pool d'options d'employés enregistre des gains de 1,972$ par action. Ils devront payer « virtuellement » 500 000 dollars pour acheter ces actions, mais obtenir 1,485 million de dollars en échange. N'oubliez pas qu'il s'agit d'une transaction sans numéraire, de sorte que les détenteurs du pool d'options n'ont pas à acheter les options d'achat d'actions, ils obtiennent simplement la différence sur le prix.

Mais les investisseurs, pas tant que ça. Ils obtiennent un retour sur investissement multiplié par 3, ce qui est une bonne chose, mais ce n'est certainement pas ce que recherchent les investisseurs en capital-risque.

Le taux de réussite des entreprises technologiques étant faible, les investisseurs recherchent la grosse baleine, le rendement multiplié par 10 pour compenser toutes les entreprises qui n'ont pas fonctionné. Cette société compense 3.

Cela est directement lié à une question courante que me posent les fondateurs, concernant l'évaluation des entreprises et même le type d'entreprise qui peut lever du capital-risque.

Même cette entreprise assez prospère, rachetée pour 35 millions de dollars, est une mince histoire pour ses investisseurs. Si vous avez l'intention de lever du capital-risque, vous devez avoir une voie claire vers cette évaluation de 100 millions de dollars ou plus. Vous comprenez maintenant pourquoi, je l'espère.

À l'heure actuelle, nous ne pouvons pas transformer une entreprise d'un million de dollars en une entreprise de 100 millions de dollars, mais nous pouvons nous assurer que votre argumentaire raconte la meilleure histoire possible de votre entreprise : soit en demandant à notre équipe de vous aider à le rédiger ou à le concevoir, soit en utilisant notre outil de conception basé sur l'IA.