Eine jüngere Version von mir und eine jüngere Version dieses Youtube-Kanals haben diese Serie namens Startup Funding Explained gestartet.

Wir gingen die Geschichte eines theoretischen Unternehmens durch und analysierten, wie sich die Cap-Tabelle in verschiedenen Finanzierungsrunden entwickelt hat. Schauen Sie sich unbedingt die Teile 1 bis 3 an, wenn Sie das in den Griff bekommen wollen.

Aber wenn du nur auf die guten Sachen aus bist, ist das in Ordnung. In diesem Video werden einige Ausstiegsszenarien für dieses theoretische Unternehmen analysiert und wie viel Geld jeder verdient oder nicht.

Übrigens, viele der hier behandelten Themen gingen weit über mein Fachwissen hinaus, also Steve Barsh von DreamIT wird sich uns anschließen, um einige wichtige Aspekte der Funktionsweise dieser Transaktion näher zu erläutern.

Übrigens, viele der hier behandelten Themen gingen weit über mein Fachwissen hinaus, Steve Barsh hat uns geholfen, diese Schätzungen zusammenzustellen. Schauen Sie sich unbedingt sein Video auf Startup Exits an.

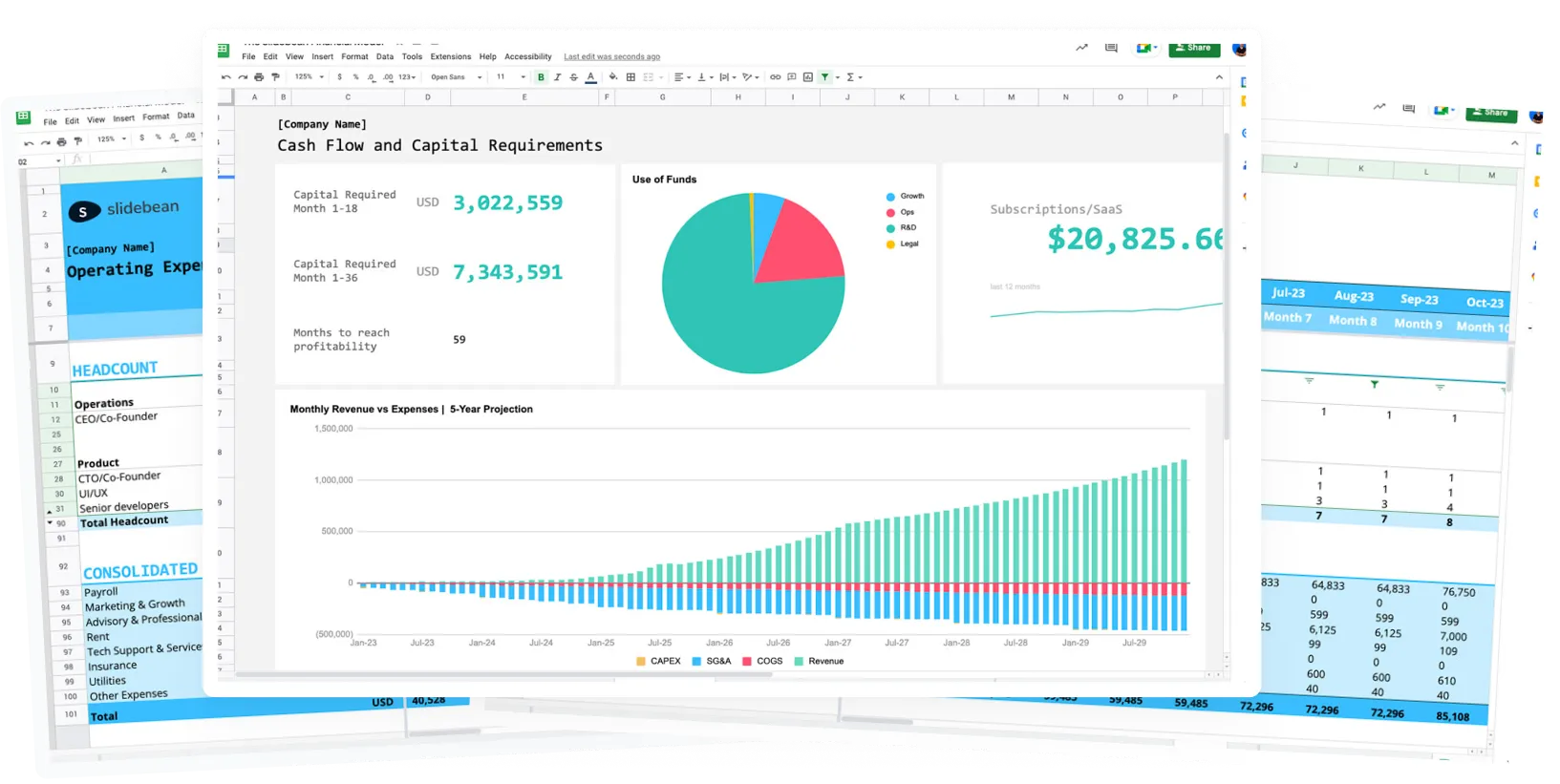

Schauen wir uns die letzte Version der Cap-Tabelle an:

Gründer 1 4.000.000 33,96%

Gründer 2 1.500.000 12,74%

Friends & Family Investor 2.000.000 16,98%

Mitarbeiter 1 (OP1) 250.000 2,12%

Mitarbeiter 2 (OP2) 250.000 2,12%

Wandelanleihe Investor 500.000 4,25%

Optionspool #2 500,000 4.25%

Investoren der Serie A 2.777.778 23,58%

Kurz gesagt, hier ist, wo sich das Unternehmen befindet,

- Hat eine Startfinanzierungsrunde über eine Wandelanleihe aufgenommen.

- Hat eine Serie-A-Finanzierungsrunde ins Leben gerufen, bei der das Unternehmen mit 10 Millionen US-Dollar bewertet wurde.

- Die Anleger der Serie A haben eine Liquidationspräferenz ausgehandelt, die ihnen das Doppelte des investierten Kapitals garantiert.

- Eine Serie-A-Runde hatte wahrscheinlich zusätzliche Bedingungen, aber wir versuchen, es für Youtube-Zwecke einfach zu halten.

- Wir hatten auch zwei Optionspools, den ersten mit einem Ausübungspreis pro Aktie von 0,0312500$ und den zweiten mit einem Ausübungspreis pro Aktie von 1$.

Wenn einige dieser Dinge keinen Sinn ergeben, schauen Sie sich unbedingt die dritte Folge dieser Serie an.

Jetzt gehen wir auf zwei Szenarien ein: eine Übernahme oder Übernahme durch Rettungskräfte und einen strategischen Ausstieg des Unternehmens.

In einem Video vor ein paar Wochen ging Steve Barsh, einer der Partner von DreamIT, darauf ein, was jede dieser Akquisitionen bedeutet. Schauen Sie sich das Video an, um mehr Kontext zu erhalten.

Lass uns zur Sache kommen.

Szenario 1: Ein Acqui-Hire

Nehmen wir an, dieses Unternehmen begann kurz nach der Runde Probleme zu haben. Es hat es geschafft, sich über Wasser zu halten, aber es wächst nicht sehr stark.

Das Unternehmen könnte einen Käufer suchen, der ein Interesse daran hat, Gewinne aus dem Geschäft herauszuholen.

Es gibt einige Holdinggesellschaften oder Fonds, die SaaS-Unternehmen kaufen und diese sehr gut monetarisieren können. Ein SaaS-Unternehmen arbeitet in der Regel mit einer Bruttomarge von 75-85% (Umsatz versus Kosten, also Serverkosten).

Die verbleibenden Kosten entfallen auf das Support-Personal, das Technik-/Produktteam für neue Funktionen und Wartung sowie die Betriebskosten: Büro, Buchhaltung usw.

Diese Holdinggesellschaften erwerben mehrere SaaS-Unternehmen und verfügen über zentrale, gemeinsame Abläufe, Buchhaltung, Recht, Entwickler und Support. Diese Ressourcen werden von allen SaaS-Unternehmen der Holdinggesellschaft gemeinsam genutzt, um viel mehr Gewinn zu erzielen, als das Unternehmen unabhängig erzielen kann.

Sie kaufen das Unternehmen nicht aus strategischen Gründen. Sie kaufen es, um damit Gewinne zu erzielen, sodass der Akquisitionspreis wahrscheinlich ein 1- bis 2-faches ihres Umsatzes betragen wird.

Ein anderes übliches Szenario ist, dass ein Unternehmen das Team und vielleicht ein Patent oder einen Markennamen übernimmt. In diesen Fällen liegen einige Preisreferenzen bei 1 Mio. USD pro Ingenieur oder reichen lediglich aus, um den Anlegern eine 1-fache Rendite zu bieten und grünes Licht für den Deal zu geben.

Wenn Sie der Meinung sind, dass die 1 Mio. $ pro Ingenieur nach viel klingen, ist das vielleicht nicht der Fall. Wenn das durchschnittliche Grundgehalt in NYC oder Silicon Valley 130.000$ pro Ingenieur beträgt und Sie ein Team von 5 oder 6 Ingenieuren einstellen könnten, die jahrelang zusammengearbeitet haben und ein hocheffizientes Team sind, ist der Preis vielleicht nicht verrückt. Insbesondere wenn es sich um eine Übernahme und Einstellung zu einem sehr niedrigen Kaufpreis handelt, können die Aktienoptionen der Mitarbeiter der Ingenieure wertlos sein, wenn sie sich „unter Wasser“ befinden. „Unterwasser“ bedeutet, dass der Preis pro Aktie des Startups bei der Übernahme UNTER dem Ausübungspreis der Aktienoption für die Optionen liegt, die den Ingenieuren zur Verfügung stehen. Die Aktienoptionen sind also wertlos und der Erwerber gibt den Ingenieuren einen Anreiz, weiterzumachen. Beachten Sie, dass bei den 1 Mio. $ pro Ingenieur möglicherweise ein Rückhalteelement vorhanden ist, um sicherzustellen, dass die Ingenieure nicht einfach die 1 Mio. $ beim Schließen bekommen und dann zur Tür gehen.

Auch hier ist keine dieser Akquisitionen sehr aufregend, aber sie können dem Team eine sanfte Landung und den Anlegern eine gewisse Liquidität bieten. In diesem Zusammenhang kann es zu Spannungen kommen, da die Gründer manchmal mehr an Bindungsboni für das Team (einschließlich sich selbst) interessiert sind, während die Anleger auf der anderen Seite eher an Bargeld für die Aktie interessiert sind. Oft finden zu diesen Punkten viele Verhandlungen statt.

Um es kurz zu machen: Nehmen wir an, unser theoretisches Geschäft mit einer Bewertung von 12,5 Mio. $ nach der Geldübernahme nach der letzten Runde erhält ein Angebot für 12 Mio. $.

Das erste, was wir damit bekommen, ist ein Preis pro Aktie. Denken Sie daran, dass wir 11.777.778 hatten. Ein Angebot von 12 Mio. USD bedeutet also 1,019 USD pro Aktie.

Wir müssen jedoch mit dieser Liquidationspräferenz beginnen. Anleger der Serie A müssen einen zweifachen Multiplikator für ihre ursprüngliche Investition erhalten, und Anleger in Wandelanleihen auch (denken Sie daran, dass sie zu den gleichen Konditionen Huckepack machen).

Von diesen 12 Mio. $ nehmen wir 5 Mio. $ für die Serie-A-Investoren (das Doppelte ihrer Investition von 2,5 Mio. $) und 1 Mio. $ für die Wandelanleiheninvestoren (das Doppelte ihrer ursprünglichen Investition von 500.000$).

Das sind 6 Millionen $, mit denen die Vorzugsaktien effektiv „aufgekauft“ wurden, sodass uns 6 Millionen $ für die restlichen Aktien (Stammaktien) zur Verfügung stehen.

Das sind 6 Mio. USD geteilt durch 8.500.000 Aktien, was einem effektiven Wert von 0,7058 USD pro Aktie entspricht. Aber wir sind noch nicht fertig. Wir müssen eine kleine Klammer zu Aktienoptionen machen.

Aktienoptionen

Aktienoptionen sind Optionen zum Kauf von Aktien zu einem bestimmten Ausübungspreis. Sie sind aus zwei Gründen so konzipiert:

1- damit die Person, die sie erhält, bei ihrer Ausstellung keine steuerlichen Auswirkungen hat. Da sie die tatsächlichen Aktien nicht erhalten, müssen sie darauf keine Steuern zahlen.

2- damit der Mitarbeiter, der sie empfängt, motiviert ist, den Wert des Unternehmens zu steigern. Wenn der Preis pro Aktie des Unternehmens nicht steigt, sind die Aktienoptionen nichts wert.

Nehmen wir an, ein Mitarbeiter hat 1.000 Aktienoptionen zu einem Ausübungspreis von 1 USD.

Wenn das Unternehmen für 2 USD pro Aktie übernommen wird, kann es seine Aktienoptionen effektiv ausführen (technisch gesehen die Aktien zu ihrem einzigartigen, reduzierten Ausübungspreis kaufen) und sie dann zum doppelten Preis verkaufen, den der Erwerber zahlt.

1.000 Aktienoptionen, die für jeweils 1 USD gekauft und für jeweils 2 USD verkauft wurden, ergibt sich ein Nettogewinn von 1.000 USD. Großartig!

Aktienoptionen für Mitarbeiter haben viele bewegliche Teile. Stellen Sie bei der Strukturierung von Aktienoptionsplänen sicher, dass Buchhalter und Anwälte mit Ihnen zusammenarbeiten, die über eine Menge Erfahrung in diesem Bereich verfügen. Wenn Ihre Tante oder Ihr Onkel Anwalt ist und sich hauptsächlich mit Scheidungen oder Personenschäden befasst und sagt: „Ich helfe Ihnen gerne“, sagen Sie „Nein, danke“. Wenn dies nicht richtig gemacht wird, kann ein schlecht strukturierter Aktienoptionsplan verheerende Folgen haben. Von Sperrzeitplänen bis hin zu Klippen, bis hin zur Frage, wie lange man nach der Trennung noch Sport treiben muss und wie lange es dauert, bis Optionen ablaufen. Auslaufende Optionen können ein großes Problem bei Unternehmen sein, die länger privat bleiben, wie Uber und Airbnb, wo Mitarbeiteraktienoptionen verfallen KÖNNEN, wenn es zu lange dauert, bis das Unternehmen übernommen wird oder an die Börse geht. Wenn die Aktienoptionen ablaufen, müssen die Mitarbeiter möglicherweise „aus eigener Tasche“ kommen und Geld anlegen (Geld, das sie haben oder noch schlimmer, sie müssen sich leihen), um die Aktienoptionen tatsächlich auszuüben und „aufzukaufen“, damit sie die tatsächlichen Aktien erhalten können, bevor die Option abläuft. Nochmals, wie Steve in seinem Video über Akquisitionen sagte: „Bringen Sie Ihr A-Team mit.“

Wenn Sie sich jetzt unser Szenario ansehen, werden Sie das Problem sehen.

Der zweite Aktienoptionspool, den dieses Unternehmen anbot, hat einen Ausübungspreis von 1 USD. Der Preis pro Aktie für diese Akquisition nach Zahlung der Liquidationspräferenz beträgt 0,70 USD. Es lohnt sich nicht, Aktien zu kaufen, um sie für weniger Geld weiterzuverkaufen.

Wir können also davon ausgehen, dass der zweite Aktienoptionspool nicht ausgeführt wird. Das bedeutet, dass das Unternehmen nur 8.000.000 Aktien zum Verkauf hat.

Bei 8.000.000 Aktien haben wir einen etwas höheren Kurs von 0,75$ pro Aktie. Und das ist der Preis, den wir verwenden werden.

Cap-Tabelle

Gründer 1 4.000.000

Gründer 2 1.500.000

Friends & Family Investor 2.000.000

Mitarbeiter 1 (OP1) 250.000

Mitarbeiter 2 (OP2) 250.000

Gründer 1 verkauft 4.000.000 Aktien zu 0,75 USD und erhält effektiv 3 Mio. USD.

Gründer 2 erhält 1,125 Mio. $ für die Aktien, die er übertragen hat. Der Investor von Friends and Family erhält 1,5 Millionen $, was einem erheblichen 30-fachen Multiplikator für seine Investition entspricht. Gar nicht schlecht!

Die Mitarbeiter, die Aktienoptionspools halten, müssen ihre Aktien kaufen. Sie haben insgesamt 500.000 Aktien, die sie zum Ausübungspreis von 0,023 USD kaufen, sodass sie 11.500 USD dafür „zahlen“ müssen.

Gleichzeitig verkaufen sie sie jedoch für jeweils 0,75 USD, was ihnen einen Gewinn von 0,727 USD pro Aktie einbringt. Da jeder der beiden imaginären Mitarbeiter 250.000 Aktien besaß, erzielen sie Gewinne von 181.750 USD. Nicht schlecht. Oder ist es das?

Wenn sie mehrere Jahre für das Startup gearbeitet und in der Hoffnung, mit den Aktienoptionen reich zu werden, ein unter dem Marktpreis liegendes Gehalt bezogen hätten und über 3 Jahre weitere 180.000$ an steuerpflichtigem Bargeld erhalten hätten... vielleicht waren die 60.000$ pro Jahr ein kleiner Gewinn, aber nicht völlig lebensverändernd.

Das ganze Geld ist natürlich steuerpflichtig. Seien Sie also bereit, einen Teil davon abzuziehen. Wenn Sie ein ausländischer Gründer sind und nicht als US-Steuerzahler registriert sind, werden es pauschal 30% sein.

Und das war's.

Szenario 2

Schauen wir uns das zweite Szenario an, eine sexy Akquisition.

Nehmen wir an, das Unternehmen wird für 35 Millionen $ gekauft.

In diesem Fall würde der Preis pro Aktie sehr gute 2,972 USD betragen.

Die Liquidationspräferenzklausel gilt in diesem Fall nicht, da der Preis pro Aktie diesen Anlegern eine doppelte Rendite garantiert.

Die Mathematik hier ist viel einfacher. Die Anzahl der Aktien, die jeder Aktionär besitzt, multipliziert mit 2,972$.

So würde das aussehen,

Interessanterweise klingt eine Akquisition in Höhe von 35 Millionen US-Dollar für die Gründer nach einem großartigen Geschäft. Der Gründer, der hier geblieben ist, erhält einen Ausstieg in Höhe von 11 Millionen US-Dollar, was sicherlich das Leben eines jeden verändert.

Selbst der zweite Optionspool von Mitarbeitern erzielt Gewinne von 1,972 USD pro Aktie. Sie müssen „virtuell“ 500.000$ zahlen, um diese Aktien zu kaufen, erhalten dafür aber 1,485 Millionen $. Denken Sie daran, dass dies eine bargeldlose Transaktion ist, sodass die Inhaber des Optionspools die Aktienoptionen nicht wirklich kaufen müssen, sie erhalten nur die Preisdifferenz.

Aber die Investoren, nicht so sehr. Sie erzielen eine dreifache Rendite für ihre Investition, was gut ist, aber sicherlich nicht das, was Risikokapitalinvestoren erwarten.

Die Erfolgsquote von Technologieunternehmen ist niedrig, daher suchen Anleger nach dem großen Wal, der großen 10-fachen Rendite, die all die Unternehmen wettmacht, die nicht geklappt haben. Dieses Unternehmen macht 3 wett.

Dies steht in direktem Zusammenhang mit einer häufig gestellten Frage, die ich von Gründern zur Unternehmensbewertung und sogar zur Art des Unternehmens, das Risikokapital beschaffen kann.

Selbst dieses ziemlich erfolgreiche Unternehmen, das für 35 Millionen US-Dollar übernommen wurde, ist für seine Investoren eine neue Geschichte. Wenn Sie Risikokapital beschaffen möchten, müssen Sie einen klaren Weg zur Bewertung von 100 Mio. USD oder mehr haben. Jetzt verstehst du hoffentlich warum.

Wir können aus einem Unternehmen mit einer Million Dollar kein 100-Millionen-Dollar-Unternehmen machen, aber wir können sicherstellen, dass Ihr Pitch Deck die bestmögliche Geschichte über Ihr Unternehmen erzählt: entweder indem unser Team Ihnen hilft, es zu schreiben oder zu entwerfen, oder indem wir unser KI-Design-Tool verwenden.