L'ensemble du modèle de croissance des startups repose sur la collecte de fonds, avec différents cycles marquant les différentes étapes du développement d'une entreprise. Les entreprises en phase de démarrage commencent généralement par un financement de pré-amorçage et de démarrage pour développer leur produit et valider la demande du marché. Au fur et à mesure que les startups gagnent du terrain, elles passent aux cycles de série A et de série B, qui sont conçus pour alimenter les efforts d'expansion et de mise à l'échelle. Chaque cycle représente une étape vers la maturité, mais au fur et à mesure que les tours passent et que des investisseurs sont recrutés, il est difficile de différencier les caractéristiques uniques d'un tour ou d'un autre.

Comprendre les différences entre ces étapes est crucial pour les fondateurs comme pour les investisseurs. Dans cet article, nous allons explorer les caractéristiques distinctives des séries A et B, qui sont souvent les étapes de collecte de fonds les plus floues et les plus mal comprises.

Avant de commencer, il est utile de se familiariser avec toutes les étapes du financement au cours de la vie d'une start-up. Consultez notre aide-mémoire où nous décrivons ce que chaque étape du financement d'une start-up implique.

Comment se déroulent les collectes de fonds ?

Les levées de fonds sont les étapes par lesquelles les startups collectent des capitaux pour alimenter leur croissance, généralement auprès de sociétés de capital-investissement, d'investisseurs providentiels et d'autres types de sociétés de capital-risque. Chaque cycle correspond à une phase différente du développement de l'entreprise et est divisé en fonction de la maturité et des besoins financiers de l'entreprise. Le pré-ensemencement et graines rondes constituent les premières étapes du financement utilisé pour développer des idées, des prototypes et assurer l'adéquation entre le produit et le marché. Au fur et à mesure que la start-up progresse, elle passe à Série A, où l'accent est mis sur la mise à l'échelle et le perfectionnement du modèle commercial. Série B suit, où des financements supplémentaires stimulent l'expansion sur de nouveaux marchés et aident à développer les opérations de manière plus agressive. Chaque cycle cible des objectifs spécifiques et implique différents types d'investisseurs, bien que les montants collectés, les types d'investisseurs potentiels attirés et les conditions des transactions commencent à varier considérablement à ces stades. C'est pourquoi il est utile pour les fondateurs de startups débutants de se familiariser avec les différences entre chaque étape de développement.

Définitions clés : comprendre les séries A et B

Les deux principaux cycles qui suivent le financement de démarrage sont connus sous le nom de série A et de série B. Comprendre les nuances de ces étapes de financement est essentiel pour les fondateurs, les investisseurs et ceux qui souhaitent intégrer l'écosystème des startups.

Qu'est-ce que la série A ?

Le financement de série A est normalement le premier cycle de financement important qu'une start-up recherche après un financement de démarrage. Cette étape se produit lorsqu'une entreprise a développé un modèle commercial solide, atteint un certain niveau de traction sur le marché grâce à un produit viable et a besoin de capitaux supplémentaires pour développer ses activités et établir une présence solide sur son marché cible. Au lieu des investisseurs individuels, cette étape cible principalement des institutions plus formalisées telles que les sociétés de capital-risque spécialisées dans le financement des étapes ultérieures. L'objectif du financement de série A est d'optimiser l'offre de produits et d'élargir la portée du marché de l'entreprise tout en jetant les bases de sa croissance future.

Principales caractéristiques de la série A :

- Montant de l'investissement : Les cycles de financement de série A peuvent varier considérablement, mais se situent généralement entre 2 millions de dollars et 15 millions de dollars ou plus, selon le modèle commercial et le potentiel du marché. Des variations de plusieurs millions de dollars sont courantes.

- Valorisation : Les entreprises à ce stade voient souvent des valorisations comprises entre 10 millions de dollars et 30 millions de dollars, mais cela peut dépendre en grande partie du secteur et de la traction.

- Concentration : L'accent est mis sur la démonstration que votre start-up est prête à se développer et à atteindre une croissance exponentielle après une injection de capital provenant de nouveaux investissements. Que ce soit par le biais de l'acquisition de talents ou de l'exécution d'une stratégie commerciale visant à accélérer la croissance, les investisseurs s'attendent à une croissance accélérée des revenus après la clôture de ce cycle.

Qu'est-ce que la série B ?

Le financement de série B représente le prochain cycle majeur après la série A, généralement recherché une fois qu'une start-up a prouvé son modèle commercial et acquis une popularité significative. À ce stade, les startups ne visent plus uniquement leur survie ; elles se concentrent sur la création d'un modèle commercial durable capable d'étendre leur position de manière agressive et de répondre à la demande du marché. La série B n'est pas seulement une question de croissance, elle concerne également le renforcement de l'infrastructure commerciale, ce qui nécessite un niveau d'investissement plus élevé pour faire face à des défis et à des stratégies commerciaux plus complexes.

Principales caractéristiques de la série B :

- Montant de l'investissement : Les entreprises recherchent généralement des sommes plus importantes lors des cycles de financement de série B, allant de 10 millions de dollars à 50 millions de dollars ou plus, selon les besoins de la start-up et les opportunités de marché. Cependant, il n'est pas rare de lever des fonds plus modestes auprès d'investisseurs précédents afin d'atteindre des objectifs commerciaux spécifiques à cette étape de financement et aux étapes suivantes.

- Valorisation : À ce stade, les valorisations augmentent généralement de manière significative, se situant souvent entre 30 millions de dollars et 100 millions de dollars. Cette augmentation est due à l'historique établi sur le marché et au potentiel de croissance future.

- Concentration : L'accent n'est plus simplement mis sur la mise à l'échelle, mais sur la mise à profit d'une opération déjà florissante. Les startups ont généralement recours à des financements de série B pour affiner leurs opérations, recruter plus de talents, accroître leurs efforts de marketing et éventuellement s'étendre à de nouveaux marchés ou gammes de produits. Les investisseurs s'attendent à une stratégie claire qui décrit non seulement la manière dont l'entreprise entend exécuter ces projets, mais aussi le retour sur investissement attendu à l'avenir. Les scénarios de sortie deviennent un sujet de discussion à ce stade.

Les pièges à éviter pendant les séries A et B

Le timing est particulièrement important pendant la transition entre la phase de financement de démarrage et la série A et au-delà. Il s'agit d'une période critique dans la vie d'une start-up : au moment où vous commencez à présenter votre série A, vous devriez avoir terminé le développement des produits et le développement commercial. Si vous n'avez pas réussi à percer le marché que vous abordez ou si vous n'avez pas un succès impressionnant, les investisseurs institutionnels ne seront pas impressionnés par votre présentation et il sera difficile de trouver du capital-risque.

Ces cycles visent à augmenter votre part de marché ou à pénétrer les marchés secondaires. Les investisseurs potentiels ne fourniront pas de capital pour élargir votre clientèle. C'est ce que vos cycles de financement précédents auraient dû accomplir.

Les investisseurs et les sociétés de capital-risque qui investissent à ces étapes sont hautement spécialisés et ont beaucoup d'expérience dans leurs portefeuilles. La moindre indication d'un problème potentiel les inquiètera et vous coûtera probablement un accord avec eux. Des problèmes tels que des conflits au sein de l'équipe ou des membres inexpérimentés de l'équipe, des KPI de croissance négatifs pendant de longues périodes ou une adéquation produit et marché loin d'être idéale doivent être résolus, voire totalement évités, avant de lancer une levée de fonds de série A.

Conclusion

En résumé, Série A et Série B les cycles de financement ont différents objectifs dans le parcours de croissance d'une start-up. La série A vise à affiner le modèle commercial, à étendre la portée du marché et à jeter les bases de la croissance future. En revanche, la série B vise une expansion à grande échelle, telle que l'augmentation de la capacité opérationnelle, la croissance de l'équipe et la pénétration de nouveaux marchés. Chaque cycle représente une étape essentielle vers la mise à l'échelle et le succès à long terme.

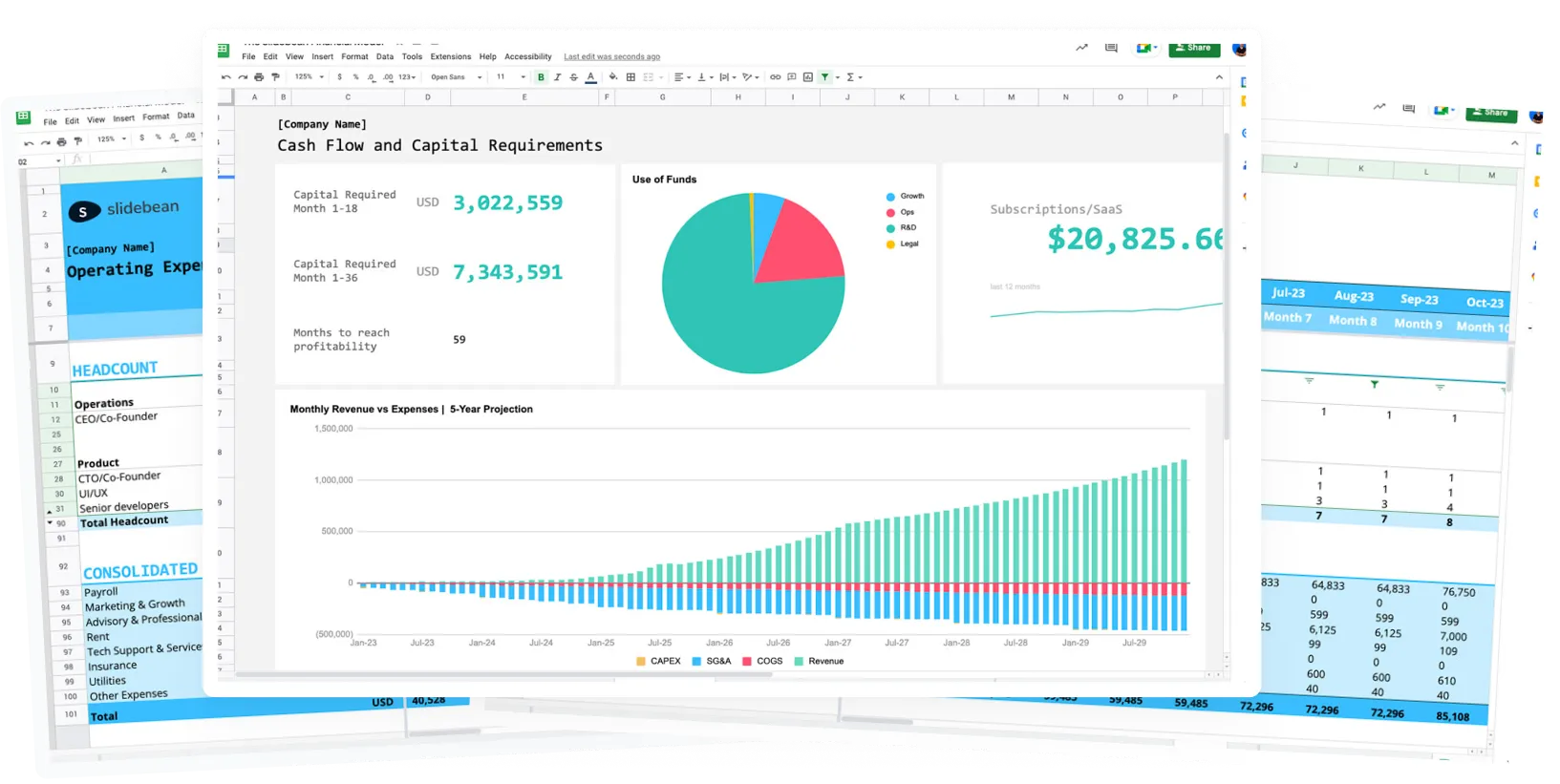

Ces étapes critiques exigent un argumentaire à toute épreuve qui vous permettra d'attirer des investisseurs supplémentaires et d'obtenir un financement essentiel pour l'expansion et le succès continu de votre start-up. Assurez-vous que votre terrasse est aussi belle que possible en travaillant avec notre équipe.

Discutez avec notre équipe

.avif)